Investieren – ein guter Plan

Börse und Aktien sind nur etwas für die Reichen!“ „Mein Geld kann innerhalb kürzester Zeit verloren gehen und ich bin dann pleite!“ Diese und ähnliche Mythen ranken sich rund um das Thema Geldanlage. Das Risiko wird sehr hoch eingeschätzt und hält viele Menschen davon ab, ihr Geld gewinnbringend anzulegen.

Aber was ist eigentlich Risiko?

Wir wissen, Risiko und Rendite (Ertrag) sind eng miteinander verbunden. Ertrag ist messbar, Risiko ist eher abstrakt und für viele sehr emotional.

Mit einem Sparbuch fühlen wir uns sicher, verlieren aber nach Abzug der Inflation Geld. Aktien erscheinen uns häufig zu riskant und kompliziert, weshalb viele sich nicht trauen in Aktien zu investieren. Im Gegensatz zum klassischen Sparen, wie bspw. auf dem Tagesgeldkonto, bieten diese aber höhere Renditechancen.

Warum haben wir bei der Geldanlage das absolute Streben/Verlangen nach Sicherheit?

Im Alltag verschaffen wir uns Sicherheit durch Bildung und Erfahrung und akzeptieren Risiko.

Beispiel: Sie steigen in Ihr Auto oder auf Ihr Fahrrad und machen sich nicht ständig Gedanken „Oh weia, ich könnte jetzt einen Unfall bauen“. Sie haben eine Vorstellung vom Risiko, haben einen Führerschein und vor allem Erfahrung, so dass Sie Risiken abschätzen können. Das Risiko blockiert Ihre Entscheidungen nicht und Sie nutzen beide Transportmittel.

Das Wissen oder die Erfahrung, wie etwas funktioniert hilft uns, Risiken einzuschätzen und zu akzeptieren. Ähnlich verhält es sich auch bei der Geldanlage.

- Finanzwissen hilft Risiko neu wahrzunehmen und besser zu verstehen und die Ängste vor möglichen Verlusten an der Börse neu zu denken.

Faktor Zeit

Natürlich gibt es in der „Finanzwelt“ bestimmte Risiken: Unternehmen können in Konkurs gehen, Krisen in Politik, Wirtschaft und Umwelt sind jederzeit möglich und können zu Aktienkursschwankungen führen. Vergangene Krisen zeigen jedoch, dass dies nur eine sehr kurzfristige Betrachtung ist. Die Aktienanlage denkt langfristig! Zeit spielt dabei eine große Rolle: Aktien eignen sich nicht, Geld kurzfristig anzulegen. Denn je länger sie Zeit haben, desto weniger spielen kurzfristige Schwankungen eine Rolle, diese werden durch langfristige Renditechancen ausgeglichen. So ist die Aktie langfristig nach wie vor die ertrags-/renditestärkste Anlageform.

72er Regel

Mit der 72er-Regel lässt sich näherungsweise berechnen, wie lange es ungefähr dauert, das Vermögen zu verdoppeln!

BEISPIEL:

9% Rendite 72 : 9 = 8 Jahre

Es würde 8 Jahre dauern, bis Sie Ihr Kapital verdoppelt haben.

Börse, deine Freundin für die Geldanlage – Aktien, Anleihen & Co.

Börse

Börse ist der Markt, der Unternehmen die Möglichkeit bietet, Kapital einzusammeln. Dieser sogenannte Kapitalmarkt umfasst verschiedene Anlageklassen wie Aktien, Anleihen (Renten), Immobilien, Rohstoffe, Edelmetalle etc. Diese können ver- und gekauft werden. Angebot und Nachfrage bestimmen den Preis, den sogenannten KURS.

Wertpapiere

Es gibt sehr viele Arten von Wertpapieren. Zu den bekanntesten, an der Börse am häufigsten gehandelten, zählen Aktien und Anleihen. Wertpapiere ermöglichen Unternehmen oder Staaten, sich Kapital zu beschaffen. Unternehmen finanzieren hiermit z.B. Investitionen für neue Produkte, Ideen oder weiteres Wachstum. Staaten, Bund und Länder finanzieren ihre Haushaltsausgaben – häufig als Alternative, Kredite bei der Bank aufzunehmen.

- Aktien und Anleihen werden bei der Geldanlage oft miteinander kombiniert, aber es handelt sich um sehr unterschiedliche Anlageklassen. Sie haben unterschiedliche Risiken und erzielen auch unterschiedliche Renditen/Erträge.

- Anleihen gelten oft sicherer als Aktien, vor allem, weil sie weniger anfällig für Marktschwankungen und geopolitische Risiken sind.

Aktien – ohne geht es nicht mehr!

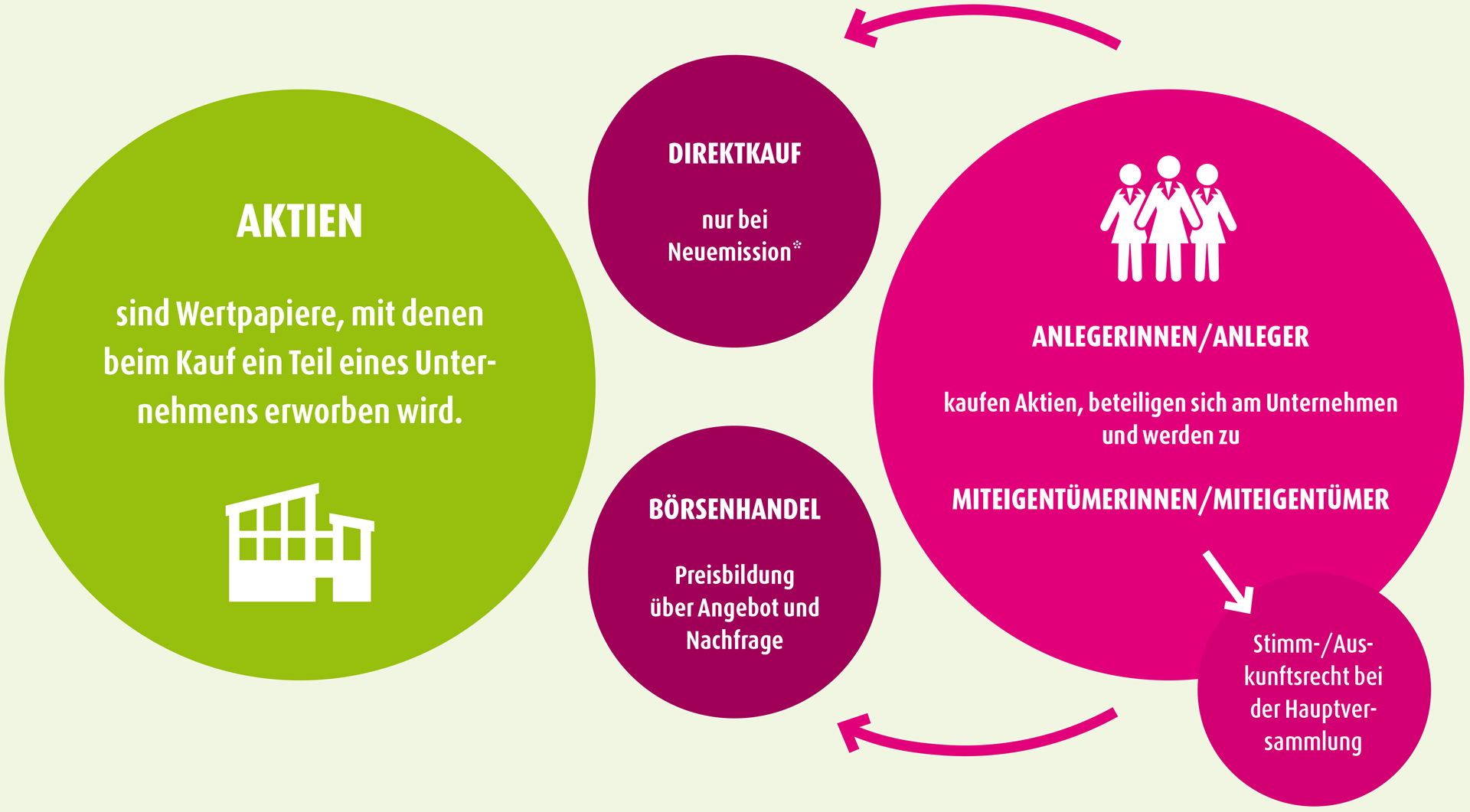

* Neuemissionen: Unternehmen geben neue Aktien heraus, entweder beim ersten Gang an die Börse oder im Rahmen einer sogenannten Kapitalerhöhung, dient der Schaffung oder Erhöhung des Eigenkapitals

Aktien

Aktien sind Anteile an einem Unternehmen. Beim Kauf von Aktien werden Sie als Aktionärin und Aktionär zur Miteigentümerin und zum Miteigentümer dieses Unternehmens. Aktionärinnen und Aktionäre werden am Gewinn beteiligt, indem an sie eine sogenannte Dividende ausgezahlt werden kann. Neben der Dividende ist es vorrangiges Ziel Kursgewinne zu erzielen. Das heißt, Sie verkaufen die Aktien zu einem höheren Kurs (Preis), als Sie zuvor gekauft haben. Dies geschieht, wenn das Unternehmen erfolgreich wirtschaftet und wächst. Steigt der Wert des Unternehmens, steigt auch der Wert der Aktien. Umgekehrt besteht aber auch das Risiko, dass die Kurse fallen, wenn das Unternehmen nicht erfolgreich ist. Ein Verkauf würde dann zu Verlusten führen.

Außerdem haben Sie ein sogenanntes Stimmrecht/Auskunftsrecht auf der Hauptversammlung, der Jahresversammlung der Aktionärinnen und Aktionäre. Ein Aspekt, der gerade bei der nachhaltigen Geldanlage wichtig ist.

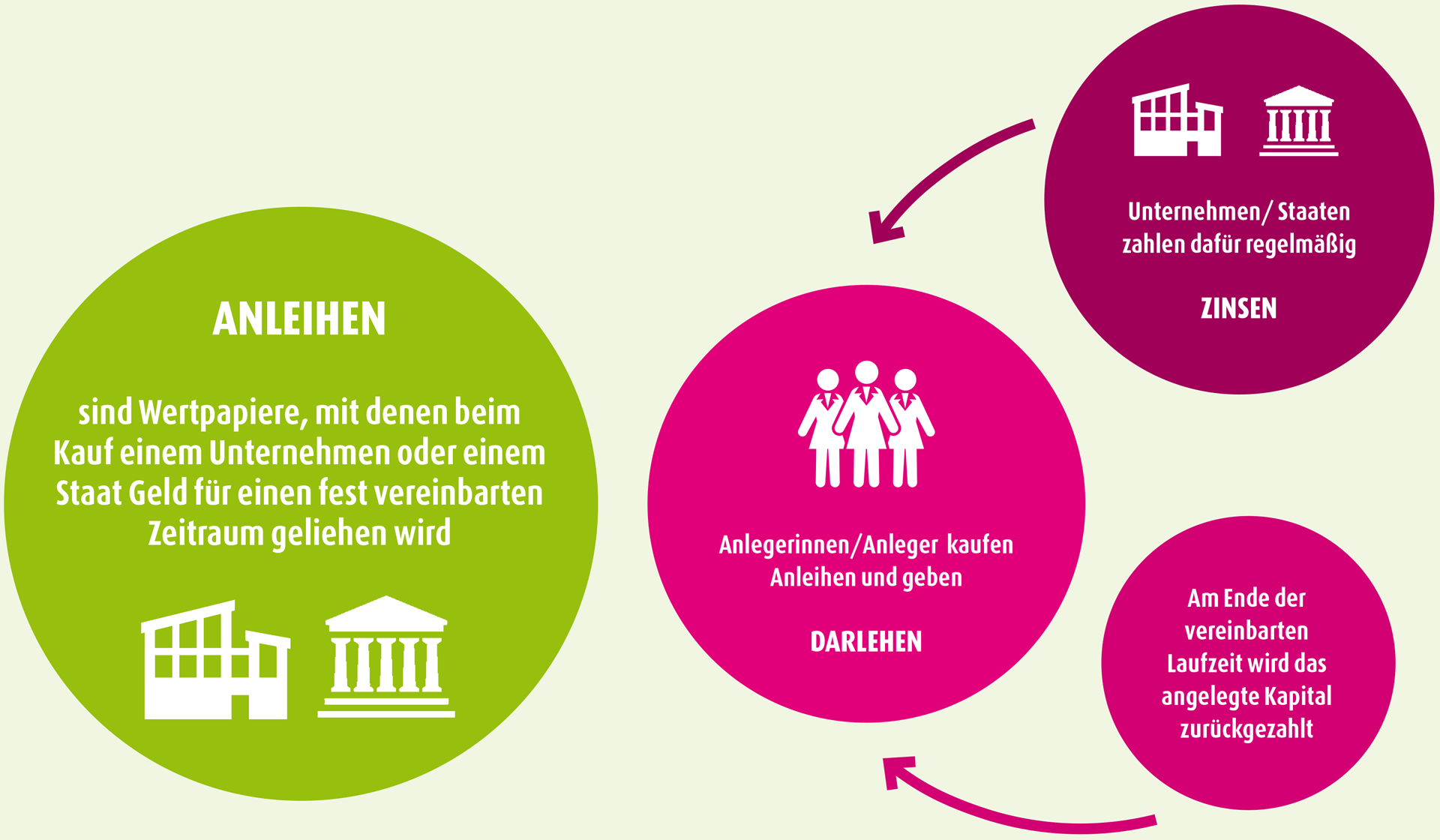

Anleihen – verzinsliche Wertpapiere – Renten – Bonds …

Anleihen

Anleihen, auch verzinsliche Wertpapiere, Rentenpapiere, Schuldverschreibungen oder Bonds genannt, sind Wertpapiere, die ähnlich wie ein Kredit (Schuldverhältnis) funktionieren. Staaten oder Unternehmen leihen sich Geld von Anlegerinnen und Anlegern zu einem bestimmten Zinssatz und über eine bestimmte Laufzeit. Die Anlegerinnen und Anleger erhalten regelmäßig Zinsen und am Ende der Laufzeit ihr investiertes Geld wieder zurück.

Aber warum gibt es hier unterschiedliche Zinsen? Auch hier gilt, je höher der Ertrag, desto höher das Risiko. Die Bonität gibt hier Auskunft über die Güte, das Ausfallrisiko des Schuldners, also des Unternehmens oder des Staates. Je besser die Bonität, desto sicherer ist die Anlage, aber auch umso niedriger sind die Zinsen – und umgekehrt.

- ZEIT spielt eine große Rolle bei der Aktienanlage.

- Aktien eignen sich also nicht, Geld kurzfristig anzulegen.

- Je länger Sie Zeit haben, desto weniger spielen kurzfristige Schwankungen eine Rolle, sie gleichen sich durch die langfristig besseren Renditechancen aus.

- Anlagehorizont für die Aktienanlage: mindestens 8bis 10 Jahre und länger!

Diversifikation – breit streuen und so Risiken minimieren

Diversifikation ist der Fachbegriff für breite Streuung oder Risikostreuung. Fast jede Anlage kommt mit einem eigenen Risiko daher. Bei Aktien sind es z.B. Unternehmenszahlen oder Marktschwankungen, bei Anleihen z.B. Bonitätsrisiken und bei Sparbuch & Co. Inflationsrisiken.

DESHALB: Nicht auf eine Aktie oder Anleihe setzen, sondern auf mehrere!

In verschiedenen Anlageklassen wie Anleihen, Aktien, Edelmetalle, Rohstoffe, Immobilien anlegen!

Über verschiedene Länder und Regionen der Welt streuen! Branchen und Themen berücksichtigen! Eine breite Streuung des Vermögens ist je nach Budget, Zeit und Wissen in der Praxis schwer zu realisieren. Investmentfonds bieten die Möglichkeit, die Idee der Diversifikation auf unterschiedlichste Weise schon mit kleinen Budgets umzusetzen.

- Vermögen beginnt im Kopf – Mit dem Begriff Vermögen oder Vermögensaufbau verbinden wir oft Reichtum. Einer unserer vielen Glaubenssätze, der aufzulösen ist.

- Je nach Budget: Anlagemöglichkeiten sind für alle gleich und investiertes Geld – mein kleines oder großes Geld – kann für mich arbeiten.

Ausblick – wenn Frauen investieren…

… haben sie ein gutes Händchen, das zeigen Studien. Sie verfolgen andere Ansätze als Männer.

- Frauen sind risikobewusster. Sie informieren sich ausreichend, wägen Risiken stärker ab und wählen Aktien, die ihren persönlichen Werten entsprechen. Nachteil: Anlageentscheidungen zögern sich häufig zu lange hinaus, Frauen kommen nicht „ins Tun“.

- Frauen „vergessen“ ihre Anlage, checken nicht ständig die Aktienkurse, reagieren weniger auf kurzfristige Schwankung und sitzen diese somit aus.

- Frauen sind geduldiger, treffen weniger übereilte Kauf- oder Verkaufsentscheidungen.